贸易逆差显著加大 出口遭受较大冲击 ——2011年我国化学制剂外贸情况分析

|

|

|

——2011年我国化学制剂外贸情况分析

□ 郭晓丹

2011年对我国医药外贸来说,是极为不平静的一年。受欧美债务危机影响,传统外部市场需求急剧减弱;原材料、人工、动力成本持续上升,人民币升值压力不减,国际贸易摩擦加剧,都使我国医药出口遭遇巨大的挑战。未来全球市场的经济风险和不确定性,以及新兴市场货币贬值,威胁着我国医药商品价格竞争优势。

中国海关数据显示,2011年我国医药外贸进出口总值为732.8亿美元,比上年增长39%,再次刷新了历史纪录。而作为我国医药外贸主要支柱之一的化学制剂更是实现了突飞猛进的增长。2011年,我国化学制剂进出口额达102.7亿美元,同比增长55.7%。其中,出口额21.74亿美元,同比增长40.2%;进口额80.96亿美元,同比增长60.5%,贸易逆差59.2亿美元,比上年净增加17.28亿美元。2011年下半年以来,在政府加快转方式、调结构、促协调的政策引导下,化学制剂进口增幅高于出口,贸易逆差显著增大,推动整体医药外贸发展趋向平衡。

, 百拇医药

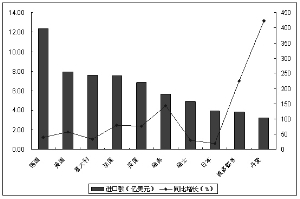

2011年,我国化学制剂对外贸易中欧洲、亚洲和北美三足鼎立的局面继续得以保持,共占83.3%的份额。其中,欧洲继续稳居第一,以61.4亿美元领先,占比为59.8%;亚洲以14.5亿美元紧随其后;北美以9.5亿美元位居第三。与2010年同期相比,我国与大洋洲、南美洲、欧洲和北美洲双边贸易增势显著,分别达到390%、129%、65%和48%。

2011年,我国共与174个国家和地区进行了化学制剂贸易,但出口市场格局发生了较大变化。在过去几年中,亚洲一直占据我国化学制剂出口的半壁江山,但2011年,我国对亚洲制剂出口额却同比下降4.8%,拖累出口比重下降了16个百分点。而我国对大洋洲和欧洲市场出口额分别增长968.7%和65.2%,增速较同期我国化学制剂出口总体增速分别高928和25个百分点,所占比重分别提高了18.7和2.5个百分点。与此同时,我国化学制剂传统出口市场韩国、印度、东盟和中东所占比重则分别下降了17.1%、19.5%、9.6%和6.4%。这一方面说明,发达国家由于控制医疗费用支出以及研发成本增加,对我国仿制药品的需求呈日益增长之势;另一方面也表明,东盟、印度等新兴市场货币贬值已给我国化学制剂出口造成了极大冲击。

, http://www.100md.com

贸易伙伴多元化成效显现

图1:2011年我国化学制剂出口前十一大市场情况

从进口来源地看,我国化学制剂进口依旧以发达国家为主,德国、美国、意大利、法国和英国是我国前五大进口市场,占化学制剂进口总额的52.2%。其中,德国以12.3亿美元的进口额位居第一位,同比增长32.3%。此外,我国自拉美进口化学制剂量价大幅提升,拉动进口额同比增长221.7%,达5.2亿美元,显示出不俗的增长潜力。联合国拉美和加勒比经济委员会作出的报告称,中国已成为巴西和智利的第一大出口对象国,也是阿根廷和秘鲁等其他拉美国家的第二大出口目的地。中国一直在积极发展与拉美国家的经贸关系,不断扩大从拉美进口产品的规模和品种,收窄贸易顺差,带动中国拉美药品贸易的快速发展。

图2:2011年我国化学制剂进口前十大市场情况

数据来源:医保商会根据海关数据整理

, http://www.100md.com

民企出口比重较快提升

2011年,我国共有1243家企业从事化学制剂出口。其中,“三资”企业167家,出口额10.1亿美元,同比增长25.6%,低于制剂出口总体增幅14.6个百分点,占比46.2%,比上年同期下降了5个百分点;国有企业增长也低于总体增幅近30个百分点。与此同时,民营企业出口呈大幅增长之势,出口额达8.5亿美元,同比增长84%,出口比重比上年同期增长了9.6个百分点,占我国化学制剂出口总额的39%。

从出口前20家企业看,14家为本土企业,但所占出口比重仅有30%,反映出我国本土化学制剂企业出口集中度并不高,缺乏可以和外资企业竞争的规模优势。14家本土企业中,50%的企业实现了量价齐升,但与外资企业相比,价格差距依旧较大,且出口主要集中于非洲、巴西、东盟和印度等发展中国家市场;对发达国家市场的出口依旧以外资企业为主,主要集中于澳大利亚、韩国、美国、英国、日本、德国等国家。总体来看,民营企业在我国制剂出口中所占比重有所上升,这可能与国际市场对我国仿制药需求加强,我国本土企业加大国际市场开拓力度有关。

, 百拇医药

2011年,共有343家企业从事化学制剂进口,以“三资”企业为主,进口额56亿美元,同比增长76.6%,占我化学制剂进口总额的69%。进口前10家企业中,除上海国药外高桥医药有限公司外,全部为外资企业,进口额占我国化学制剂进口总额的49%,集中度相对较高,基本掌控着我国化学制剂进口话语权。而民营企业和国有企业进口额相对逊色,占我国化学制剂进口总额的28%,同比增长在30%左右,远低于外资企业进口增速。

表1:2011年我国化学制剂出口前十大企业

数据来源:医保商会根据海关数据整理

激素类药品出口增势显著

2011年,我国共有65个海关编码的化学制剂对外出口,进口52个,70%以上的产品实现正增长。其他已配定剂量药品、未配定剂量青蒿素药品、已配剂量含精神药品的单方制剂以及未配定剂量头孢唑肟等产品出口增幅都在2倍以上,未配定剂量头孢三嗪和兽用血促性素、绒促性素制剂则实现了4位数增长。从出口额排名前20位品种看,90%的产品实现正增长,75%的产品增幅在10%以上。除未配定剂量头孢哌酮和磺胺类药品外,其他产品出口量都实现了增长,羟氨苄青霉素、链霉素和含促红素的已配剂量激素药品增幅在48%以上,反映出国际市场对我国传统抗生素类药品和激素药品需求旺盛。但从出口价格上看,前20位产品中,8种产品出口均价下跌,说明我国制剂增长靠数量拉动的局面依旧没有改变。

, http://www.100md.com

进口产品总体呈现量价齐升局面,已配剂量含促红素(EPO)及其类似物的单方制剂、已配剂量含1-睾酮或睾酮的单方制剂、头孢噻肟和兽用普鲁卡因青霉素、奈夫西林钠制剂等产品的增幅都在130%以上。进口额前20个品种中,除已配剂量含促性素的单方制剂进口下跌外,其他产品基本实现了正增长,且基本呈现量价互补之势。值得一提的是,2011年,我国激素类药品进出口额增势显著,达到18.4亿美元,同比增长126%,占比达到17.9%,比上年同期提高了5.5个百分点。其中,出口额6374.4万美元,同比增长41.5%;进口额17.8亿美元,同比增长131%。

今年进出口形势不容乐观

当前,世界经济增长出现放缓迹象,发达经济体消费信心下滑,新兴市场经济增长势头放缓,通胀压力加大,2012年我国医药外贸进出口将面临严峻挑战。

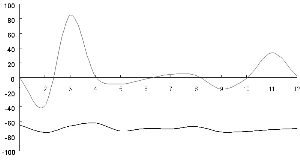

首先,国际药品监管趋严,企业面临的内外部压力日益增大。为保证公众健康安全,近年来,各国政府不断完善医药产品质量标准体系,相继提高市场准入门槛,加大对海外生产商的监管和检查力度,加强对上游产品的监控和追溯能力。自2011年8月秘鲁卫生部发文禁止从70家中国药厂进口药品起,我国药品对秘鲁出口呈逐月下滑态势,下降幅度在35%以上。目前,我国仅有3家药厂通过秘鲁卫生部现场认证,预计2012年我国对秘鲁药品出口增长态势将持续放缓。而去年7月份新出台的境外制药委托加工管理规定由于与国外法律规定不一致,导致我国化学制剂出口严重萎缩,9月份出口量环比下降16%,同比下降75%;10月份出口量环比下降1.2%,同比下降74%;11月份和12月份同比下降也都在70%以上。

, 百拇医药

其次,新兴市场货币贬值加大了我国化学制剂出口的难度。2011年,印度、东盟、巴西、韩国、俄罗斯等新兴市场货币大幅贬值,给我国化学制剂出口造成较大冲击。如我国对东盟化学制剂出口量同比下降了85%,对印度同比下降了71%。与此同时,由于印度是中国最大的药品竞争对手,加上印度通过欧美认证的企业较多,印度卢比大幅贬值和人民币的相对坚挺也影响了我国药品在欧美市场的国际竞争力。据海关数据统计,2011年前10个月,我国药品在欧盟药品进口中所占的份额下降了0.06个百分点,而印度同期则增加了0.73个百分点。就美国药品进口而言,2011年美国药品进口额同比增长6.5%,从印度进口药品同比增长34.5%,从巴西进口同比增长17.3%,而从中国的进口仅同比增长3.7%。

第三,国际认证步伐加快,发达经济体市场机遇渐显。截至2011年底,我国化学制剂车间通过欧美日cGMP认证的企业已有近30家,与国际接轨的新版GMP提升中国医药质量水平。包括希腊、爱尔兰、西班牙、葡萄牙和日本在内的多个市场紧缩预算,美国2011年财政预算削减支出等政策都刺激着制药业敏感的神经,迫使支付方挖掘节省财政开支的良方,也为以仿制擅长的中国药企提供了发展契机。但我们还应看到,毕竟以本土企业名义在欧美市场注册的产品屈指可数,部分企业虽然通过收购方式购买了国外MA(市场许可),但对这些国家的出口依旧以OEM(委托加工)方式为主,加上印度生产的品牌仿制药占其市场份额的70%左右,而我国不到30%,在高端市场机遇显现之时,我国所具备的国际竞争力依旧不足。

, 百拇医药

第四,专利到期井喷,新兴市场将成为我国制剂企业开疆辟土的重点目标。2011年~2015年将有价值770亿美元的药品专利到期。而据IMS预测,2011年全球仿制药销售额超过1300亿美元,市场增速是全球药品市场增速的2倍多。新兴市场为最主要增长动力,中国、印度和土耳其在全球仿制药市场中的份额已经从2005年的14%上升到2011年的26%。以俄罗斯为代表的新兴市场2020规划增加1200亿卢比(约合370亿美元)国家基金,用于提高生物/制药生产水平。同时,俄罗斯卫生部拟停止接受国外原料药注册,这都将进一步增加对我国化学制剂的进口需求。

第五,行业政策促内部整合,制剂进口仍将大幅提升。2011年为“十二五”的开局之年,多部门联合出台政策,加快产业内部结构调整,鼓励技术创新,对创新企业给予扶持。“十二五”生物技术发展规划、医学科技发展“十二五”规划和“十二五”全国药品流通行业发展规划纲要促进医药流通行业集中,发展疫苗、单抗等先进生物医药技术,关注疾病预防和新型诊疗技术应用,提高基层医疗水平。国内医药市场将以25%左右的年均增长率快速增长,国家鼓励进口政策的进一步深化等,都将加速制剂进口的步伐。

, 百拇医药

最后,跨国药企加速在华布局,我国医药企业面临的国内外竞争日益激烈。2011年,跨国医药企业加速在华扩张,依靠强大的经济实力和行业影响力,顺应中国医药产业整合趋势,通过合资、兼并和重组等方式,加紧抢占国内市场,并已从制药领域延伸到药品流通领域。辉瑞制药与海正药业设立合资公司,默克与先声药业签署合作协议成立合资企业,美国Cardinal Health收购中国最大的药品进口商永裕医药,英国联合博姿集团增资南京医药集团等,纷纷加码中国医药市场。在抢滩中国市场的同时,跨国药企还利用在中国生产药品具备的成本技术优势出口国际市场,进一步加剧了我国医药企业的国内外竞争。

图3:2011年我国化学制剂出口月度变化

数据来源:医保商会根据海关数据整理

(作者单位:中国医药保健品进出口商会西药部), http://www.100md.com