老产品利润空间缩小,新产品增长势头强劲——青霉素类药物竞争激烈

青霉素类药物是世界上第一个应用于临床的抗感染类药物。近年来,细菌耐药菌株增加,其他抗感染药不断问世,抗感染类药物滥用受到普遍反对,再加上随着2002年全面实施医改,青霉素类药物部分药品或不断降价,或列入医疗保险目录成为普药,其利润空间正在变小。但是,新开发的半合成青霉素类药物至今仍保持着旺盛的生命力。!]|#.5, 百拇医药

中国药学会全国医药经济信息网对全国16个重点城市的300多家医院的进药信息统计分析显示,全国抗感染类药物市场总体呈现增长趋势,并已由青霉素类药物间的竞争,逐步发展为三大阵营全线混战。按世界卫生组织所使用的解剖学、治疗学及化学分类(简称ATC)归类,第一阵营为头孢菌素类,该类药物一枝独秀,其销售金额占抗感染类药物总销售金额的48.5%,远远超出其他亚类。第二阵营为青霉素类、喹诺酮类和大环内酯类。后两类的年增长率都超过青霉素类,其中喹诺酮类虽然销售数量不及青霉素类,但销售金额在2002年首次略高一筹。第三阵营为其他抗菌和抗病毒药,所占市场份额不多。今年出现的非典型肺炎疫情,对医院用药结构和数量有所影响,但是抗感染类药物各亚类销售金额仍延续2002年排名。!]|#.5, 百拇医药

2002年各季度青霉素类药物销售数量与销售金额均呈增长趋势,平均分别为0.83%和9.41%。2003年一季度比上年同期略有增长(如图1所示)。!]|#.5, 百拇医药

产品销量过亿元的市场吸引了众多的医药企业。入网医院2002年共从180多家医药企业购入青霉素类药物,其中前20位医药企业购药金额约占总金额的72.78%。下表为以2002年为基准的2001年~2003年一季度16城市入网医院购药医药企业销售金额前20名的排序(如表1所示)。除了前三名,其他企业位次变动比较大,特别是2003年一季度两个外资企业已被挤出前20名。这说明,青霉素类企业间竞争激烈,各企业所占市场份额还未稳定。!]|#.5, 百拇医药

华药集团和珠海联邦之间竞争激烈,2002年其合计占销售总金额的22.8%,华药集团略高一筹。2003年一季度珠海联邦则登上龙头位置。哈尔滨制药厂虽名列青霉素类药物销售金额第三,却是销售抗感染药物的龙头。有意思的是,阿莫西林/克拉维酸、舒巴坦/氨苄西林和阿莫西林分别是以上三个企业青霉素类药物销售的主打产品。它们恰恰还是2002年全国入网城市青霉素类药物药品销售总排序前三名。不过很少有企业能垄断某一个产品,如阿莫西林,2002年就有70多家企业销售。阿莫西林/克拉维酸和舒巴坦/氨苄西林也以每年递增10多家企业的速度扩张。!]|#.5, 百拇医药

激烈竞争、动荡的市场决定了医药企业根据我国国情在各地采取不同的营销策略。从地区分布情况分析,2002年50%的全国入网城市典型医院青霉素类药物销售数量和销售金额为非同步增减。即销售数量比上年同期下降,销售金额却升高,显示部分地区高、中价位的药品数量所占比重加大,较为明显的有广州等城市;或者销售数量增加,销售金额反而下降,可能是与企业采取普药低价倾销的策略有关。其他地区为同步增减,大多数为销售金额的增长率高于销售数量的增长率,其中以湖北省增幅最大,其销售数量增长约25%,销售金额增长约30%。入网城市中销售数量比上年同期增长的城市占50%,销售金额比上年同期增长的城市占71%,说明该类药品销售流向质优价更优的产品。资金雄厚的大公司及外资企业往往将大城市作为销售重点,如华北制药和珠海联邦也是北京地区药品销售金额排名的前两名。以上资料表明,各地区人口增长率和不同构成成份以及经济环境是影响青霉素类药物市场需求和销售策略的重要因素。f-dr, 百拇医药

青霉素类药物仍占据一定的市场份额与技术创新是分不开的。传统青霉素类药物或用药不便,或易产生耐药性,或已成为低价普药,利润空间小,造成市场销售额逐年下降。然而,药学家用青霉素为原料开发出半合成青霉素类药物及其复合剂,以新药优质、优价带动市场,使青霉素类药物销售经久不衰。下表为2002年名列前茅的青霉素类药品,按ATC归类,这些药品集中归于四个亚类(如表2所示)。f-dr, 百拇医药

这与青霉素类药物各亚类销售总体分布情况相一致,即广谱抗菌素(J01CA)和磺胺类(J01CE)让出原份额的半壁河山,半合成青霉素类药物及其复方制剂(J01CR)与尚未能归类的新药(J01C0)成为市场主流,占销售金额总量65%(如图2所示)。克拉维酸抑制作用强,与阿莫西林优势互补,再加上口服方便,2002年成为青霉素类药物销售的领头羊;舒巴坦抗菌谱广,疗效好,但只有针剂,位列第二。不过,2003年一季度舒巴坦/氨苄西林与阿莫西林/克拉维酸位置互换,这可能与非典时期医院大量使用针剂类药物有关。f-dr, 百拇医药

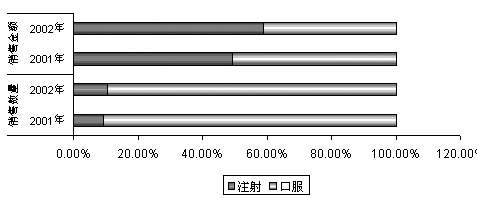

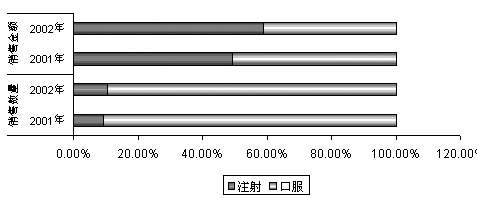

剂型构成变化也是青霉素类药物的一个特点。各医药企业加大开发和销售服用方便的口服制剂,销售数量上口服制剂远远超过针剂。但因为疗效、技术、价格等原因,2002年针剂的销量反而比2001年略有上升,针剂的销售金额2002年更是超过口服制剂(如图3所示)。f-dr, 百拇医药

综上所述,2002年由于抗感染类药物其他亚类新品迭出、竞争激烈,医改降价,利润空间变小,合理用药意识增强等因素影响,青霉素类药物销售出现略有下降趋势。市场销售呈现区域不平衡性,中高价产品在大中城市展开激烈竞争。技术含量高的青霉素类复方制剂以明显优势位居首位,老产品逐渐缩减销量或被新药取代。2003年一季度由于非典型性肺炎疫情的发生,对医院用药结构和数量都有一定的影响。表1、2001年~2003年一季度16城市医药企业销售金额前20名2001年排序 2002年排序 2003 年一季度排序 医药企业名称

1 1 2 华北制药集团有限责任公司qu0-*, 百拇医药

2 2 1 广东珠海联邦制药厂有限公司qu0-*, 百拇医药

3 3 3 黑龙江哈尔滨制药厂qu0-*, 百拇医药

6 4 4 上海四药股份有限公司qu0-*, 百拇医药

5 5 9 江苏南京本原制药有限公司qu0-*, 百拇医药

11 6 6 山西同振药业有限公司qu0-*, 百拇医药

18 7 8 LEDERLE LABORATOR IES(US)qu0-*, 百拇医药

4 8 29 SMITH KLIE & BEECHAM (UK)qu0-*, 百拇医药

7 9 5 海南三洋药业有限公司qu0-*, 百拇医药

10 10 12 中美合资昆明贝克诺顿制药有限公司qu0-*, 百拇医药

15 11 17 广东广州威尔曼药业有限公司qu0-*, 百拇医药

13 12 14 广东深圳海滨制药有限公司qu0-*, 百拇医药

14 13 20 浙江康恩贝制药公司qu0-*, 百拇医药

9 14 16 山东天达药业有限公司

8 15 13 香港联邦制药厂有限公司l-flhuy, 百拇医药

19 16 7 山东齐鲁制药有限公司l-flhuy, 百拇医药

16 17 21 湖南湘北威尔曼制药有限公司l-flhuy, 百拇医药

20 18 11 山西博康药业有限公司l-flhuy, 百拇医药

12 19 30 BEECHAM PHARMACEUTICALS (PTE) LTD.(SI)l-flhuy, 百拇医药

- 20 10 意大利辉瑞制药有限公司l-flhuy, 百拇医药

表2、2002年青霉素类药物按销售金额排序序号 药品名称 ATC分类 1 阿莫西林/克拉维酸 J01CR 2 舒巴坦/氨苄西林 J01CR 3 阿莫西林 J01CA 4 哌拉西林/他佐巴坦钠 J01C0 5 美洛西林 J01CA 6 青霉素G钠 J01CE 7 哌拉西林钠/舒巴坦钠 J01C0 8 阿洛西林 J01CA 9 替卡西林钠/克拉维酸钾 J01CR10 氨氯青霉素钠 J01C0l-flhuy, 百拇医药

图1、青霉素类药物销售金额变化及各季度分布l-flhuy, 百拇医药

图2、2001年~2002年青霉素类各亚类所占市场份额l-flhuy, 百拇医药

图3、2001年~2002年青霉素类药物剂型构成变化

(王舒 )

(王舒 )

中国药学会全国医药经济信息网对全国16个重点城市的300多家医院的进药信息统计分析显示,全国抗感染类药物市场总体呈现增长趋势,并已由青霉素类药物间的竞争,逐步发展为三大阵营全线混战。按世界卫生组织所使用的解剖学、治疗学及化学分类(简称ATC)归类,第一阵营为头孢菌素类,该类药物一枝独秀,其销售金额占抗感染类药物总销售金额的48.5%,远远超出其他亚类。第二阵营为青霉素类、喹诺酮类和大环内酯类。后两类的年增长率都超过青霉素类,其中喹诺酮类虽然销售数量不及青霉素类,但销售金额在2002年首次略高一筹。第三阵营为其他抗菌和抗病毒药,所占市场份额不多。今年出现的非典型肺炎疫情,对医院用药结构和数量有所影响,但是抗感染类药物各亚类销售金额仍延续2002年排名。!]|#.5, 百拇医药

2002年各季度青霉素类药物销售数量与销售金额均呈增长趋势,平均分别为0.83%和9.41%。2003年一季度比上年同期略有增长(如图1所示)。!]|#.5, 百拇医药

产品销量过亿元的市场吸引了众多的医药企业。入网医院2002年共从180多家医药企业购入青霉素类药物,其中前20位医药企业购药金额约占总金额的72.78%。下表为以2002年为基准的2001年~2003年一季度16城市入网医院购药医药企业销售金额前20名的排序(如表1所示)。除了前三名,其他企业位次变动比较大,特别是2003年一季度两个外资企业已被挤出前20名。这说明,青霉素类企业间竞争激烈,各企业所占市场份额还未稳定。!]|#.5, 百拇医药

华药集团和珠海联邦之间竞争激烈,2002年其合计占销售总金额的22.8%,华药集团略高一筹。2003年一季度珠海联邦则登上龙头位置。哈尔滨制药厂虽名列青霉素类药物销售金额第三,却是销售抗感染药物的龙头。有意思的是,阿莫西林/克拉维酸、舒巴坦/氨苄西林和阿莫西林分别是以上三个企业青霉素类药物销售的主打产品。它们恰恰还是2002年全国入网城市青霉素类药物药品销售总排序前三名。不过很少有企业能垄断某一个产品,如阿莫西林,2002年就有70多家企业销售。阿莫西林/克拉维酸和舒巴坦/氨苄西林也以每年递增10多家企业的速度扩张。!]|#.5, 百拇医药

激烈竞争、动荡的市场决定了医药企业根据我国国情在各地采取不同的营销策略。从地区分布情况分析,2002年50%的全国入网城市典型医院青霉素类药物销售数量和销售金额为非同步增减。即销售数量比上年同期下降,销售金额却升高,显示部分地区高、中价位的药品数量所占比重加大,较为明显的有广州等城市;或者销售数量增加,销售金额反而下降,可能是与企业采取普药低价倾销的策略有关。其他地区为同步增减,大多数为销售金额的增长率高于销售数量的增长率,其中以湖北省增幅最大,其销售数量增长约25%,销售金额增长约30%。入网城市中销售数量比上年同期增长的城市占50%,销售金额比上年同期增长的城市占71%,说明该类药品销售流向质优价更优的产品。资金雄厚的大公司及外资企业往往将大城市作为销售重点,如华北制药和珠海联邦也是北京地区药品销售金额排名的前两名。以上资料表明,各地区人口增长率和不同构成成份以及经济环境是影响青霉素类药物市场需求和销售策略的重要因素。f-dr, 百拇医药

青霉素类药物仍占据一定的市场份额与技术创新是分不开的。传统青霉素类药物或用药不便,或易产生耐药性,或已成为低价普药,利润空间小,造成市场销售额逐年下降。然而,药学家用青霉素为原料开发出半合成青霉素类药物及其复合剂,以新药优质、优价带动市场,使青霉素类药物销售经久不衰。下表为2002年名列前茅的青霉素类药品,按ATC归类,这些药品集中归于四个亚类(如表2所示)。f-dr, 百拇医药

这与青霉素类药物各亚类销售总体分布情况相一致,即广谱抗菌素(J01CA)和磺胺类(J01CE)让出原份额的半壁河山,半合成青霉素类药物及其复方制剂(J01CR)与尚未能归类的新药(J01C0)成为市场主流,占销售金额总量65%(如图2所示)。克拉维酸抑制作用强,与阿莫西林优势互补,再加上口服方便,2002年成为青霉素类药物销售的领头羊;舒巴坦抗菌谱广,疗效好,但只有针剂,位列第二。不过,2003年一季度舒巴坦/氨苄西林与阿莫西林/克拉维酸位置互换,这可能与非典时期医院大量使用针剂类药物有关。f-dr, 百拇医药

剂型构成变化也是青霉素类药物的一个特点。各医药企业加大开发和销售服用方便的口服制剂,销售数量上口服制剂远远超过针剂。但因为疗效、技术、价格等原因,2002年针剂的销量反而比2001年略有上升,针剂的销售金额2002年更是超过口服制剂(如图3所示)。f-dr, 百拇医药

综上所述,2002年由于抗感染类药物其他亚类新品迭出、竞争激烈,医改降价,利润空间变小,合理用药意识增强等因素影响,青霉素类药物销售出现略有下降趋势。市场销售呈现区域不平衡性,中高价产品在大中城市展开激烈竞争。技术含量高的青霉素类复方制剂以明显优势位居首位,老产品逐渐缩减销量或被新药取代。2003年一季度由于非典型性肺炎疫情的发生,对医院用药结构和数量都有一定的影响。表1、2001年~2003年一季度16城市医药企业销售金额前20名2001年排序 2002年排序 2003 年一季度排序 医药企业名称

1 1 2 华北制药集团有限责任公司qu0-*, 百拇医药

2 2 1 广东珠海联邦制药厂有限公司qu0-*, 百拇医药

3 3 3 黑龙江哈尔滨制药厂qu0-*, 百拇医药

6 4 4 上海四药股份有限公司qu0-*, 百拇医药

5 5 9 江苏南京本原制药有限公司qu0-*, 百拇医药

11 6 6 山西同振药业有限公司qu0-*, 百拇医药

18 7 8 LEDERLE LABORATOR IES(US)qu0-*, 百拇医药

4 8 29 SMITH KLIE & BEECHAM (UK)qu0-*, 百拇医药

7 9 5 海南三洋药业有限公司qu0-*, 百拇医药

10 10 12 中美合资昆明贝克诺顿制药有限公司qu0-*, 百拇医药

15 11 17 广东广州威尔曼药业有限公司qu0-*, 百拇医药

13 12 14 广东深圳海滨制药有限公司qu0-*, 百拇医药

14 13 20 浙江康恩贝制药公司qu0-*, 百拇医药

9 14 16 山东天达药业有限公司

8 15 13 香港联邦制药厂有限公司l-flhuy, 百拇医药

19 16 7 山东齐鲁制药有限公司l-flhuy, 百拇医药

16 17 21 湖南湘北威尔曼制药有限公司l-flhuy, 百拇医药

20 18 11 山西博康药业有限公司l-flhuy, 百拇医药

12 19 30 BEECHAM PHARMACEUTICALS (PTE) LTD.(SI)l-flhuy, 百拇医药

- 20 10 意大利辉瑞制药有限公司l-flhuy, 百拇医药

表2、2002年青霉素类药物按销售金额排序序号 药品名称 ATC分类 1 阿莫西林/克拉维酸 J01CR 2 舒巴坦/氨苄西林 J01CR 3 阿莫西林 J01CA 4 哌拉西林/他佐巴坦钠 J01C0 5 美洛西林 J01CA 6 青霉素G钠 J01CE 7 哌拉西林钠/舒巴坦钠 J01C0 8 阿洛西林 J01CA 9 替卡西林钠/克拉维酸钾 J01CR10 氨氯青霉素钠 J01C0l-flhuy, 百拇医药

图1、青霉素类药物销售金额变化及各季度分布l-flhuy, 百拇医药

图2、2001年~2002年青霉素类各亚类所占市场份额l-flhuy, 百拇医药

图3、2001年~2002年青霉素类药物剂型构成变化

(王舒 )

(王舒 )